En la tarde-noche del 27 de julio, Acciona y su filial Acciona Energía publicaron los resultados a cierre del primer semestre. El precio de Acciona cerró en 143,6 euros, con un descenso intradía de un 0,49%, acumulando seis meses muy malos en los que ha visto como se ha reducido su precio de cotización desde enero en aproximadamente un 20%. Desde el pasado 28 de junio, la cotización de Acciona ha descendido un 9,1%, y este viernes, la reacción de los inversores a las cifras semestrales no ha sido buena: cae un 2,40% y la de Acciona Energía desciende un 0,34%.

Aunque sean adversos al riesgo, plantéense vender la acción, porque es algo que no va bien, y también resulta incomprensible el comportamiento tan distinto que muestra respecto a la de Acciona Energía muchos días. Vayamos a ahora a analizar los datos fundamentales de Acciona y de su filial de energías renovables, Acciona Energía, con el fin de dar luz sobre lo que está ocurriendo, aunque ya saben que a veces el mercado espera que las cosas vayan demasiado bien.

El beneficio neto atribuible de Acciona en el primer semestre ha sido superior en un 132,5% a la misma cifra de hace un año, cambiando la senda descendente vista en la comparativa entre la cifra de 2020 y 2021. En dicha comparativa, el beneficio del grupo ha pasado de los 201 millones de euros a los 467 millones. Un incremento significativo, no lo esperábamos a tenor de cómo iba analizando el mercado la evolución del grupo. Acciona Energía también ha incrementado su resultado neto atribuible, eso sí, en un porcentaje muy inferior (+3,9%), pasando de 390 millones a 405 millones.

La cifra de negocio, ventas,de Acciona también ha crecido en igual comparativa, pasando de 5.177 millones a 7.056 millones, lo que en términos absolutos supone 1.879 millones más y en términos relativos un 36,3% más. Este porcentaje de incremento es muy similar al observado en el grupo que tiene como presidente ejecutivo a José Manuel Entrecanales Domecq, desde el cierre de 2021 al cierre de 2022, pero que no se ha visto reflejado en el resultado bruto de explotación (ebitda), pero sí en el beneficio antes de impuestos (BAI).

Por el contrario, Acciona Energía no ha tenido la misma suerte que su matriz. Su cifra de ingresos del primer semestre ha caído en un 20,2% respecto al mismo semestre de 2022, teniendo ello su impacto en el ebitda, con un decremento interanual del 24,6%, y en el BAI, con un ligero descenso del 0,4%.

La cifra de ventas del grupo de infraestructuras y energías renovables ha evolucionado favorablemente, el ebitda se ha reducido, mucho nos tememos que ha incrementado sobremanera sus gastos de explotación... y así ha sido: los aprovisionamientos (+48%), los gastos de personal (+32%) y otros gastos (+53%)

Pasemos ahora a analizar con mayor grado de detalle la capacidad de generar recursos de Acciona, medida a través del conocido indicador ebitda (ingresos netos antes de intereses, impuestos, depreciaciones y amortizaciones). Pese a que la cifra de ventas del grupo de infraestructuras y energías renovables ha evolucionado favorablemente, el ebitda se ha reducido, mucho nos tememos que ha incrementado sobremanera sus gastosde explotación durante el período, veamos. Lo que suponíamos, el grupo ha incrementado sobremanera sus gastos durante el período, en concreto: (i) los aprovisionamientos en un 48,1%, (ii) los gastos de personal en un 32,4% y (iii) la partida de otros gastos en un 52,9%. Ello denota una mala gestión, o al menos no buena, por parte del grupo. Si aumentas tus ingresos pero elevas mucho más los gastos de manera comparativa con los períodos anteriores, imagínense, al final, la empresa cerrará, de hecho, tal y como indica el ebitda, Acciona no ha generado recursos en el primer semestre de este año.

Solo hay una partida que no nos desagrada demasiado: la de gastos de personal. Si bien el grupo no detalla información sobre esta partida por lo que no hemos podido saber si su incremento interanual se debe a un mayor incremento de la plantilla, lo que veríamos con buenos ojos, o a un simple aumento de los salarios por el efecto de la inflación.

¿Cómo es posible que si Acciona ha obtenido un ebitda negativo haya logrado una evolución muy abultada de su resultado neto? La respuesta radica en la partida de “otras ganancias o pérdidas” (402 millones) que tiene su origen en las plusvalías generadas en distintas operaciones de compra durante el período y la principal ha sido la de Nordex

De especial relevancia es el incremento del 52,2% que ha sufrido la cifra de ebitda de Acciona Energía entre 2021 y 2022, hasta situarse en los 1.653 millones, pero entre el primer semestre de 202 y el de 2023 ha bajado un 24,6%. Entonces se nos plantea una duda: ¿cómo es posible que si Acciona ha obtenido un ebitda negativo entre el primer semestre de 2022 y el mismo período de 2023, haya logrado obtener una evolución positiva, y además muy abultada, de su resultado neto? La respuesta radica en la partida de “otras ganancias o pérdidas”, la cual ha sido de 402 millones en el primer semestre de 2023, frente a la de -7 millones de un año antes. Estos 402 millones corresponden a un resultado extraordinario, no recurrente, que se ha generado durante el primer semestre y que tiene su origen en las plusvalías generadas en distintas operaciones de compra durante el período. La principal ha sido la de Nordex(ya saben, el fabricante de aerogeneradores alemán, donde la familia Entrecanales es el principal accionista a través de Acciona y se encarga de la gestión, pero los alemanes, principalmente la familia Quandt, siguen mandando bastante), que ha generado ganancias por importe de 260 millones. Es decir, Acciona tiene un problema, ya que si bien ha obtenido una evolución positiva de su resultado neto atribuible entre períodos, la misma se ha originado por resultados no recurrentes y que previsiblemente no volverán a darse en el futuro.

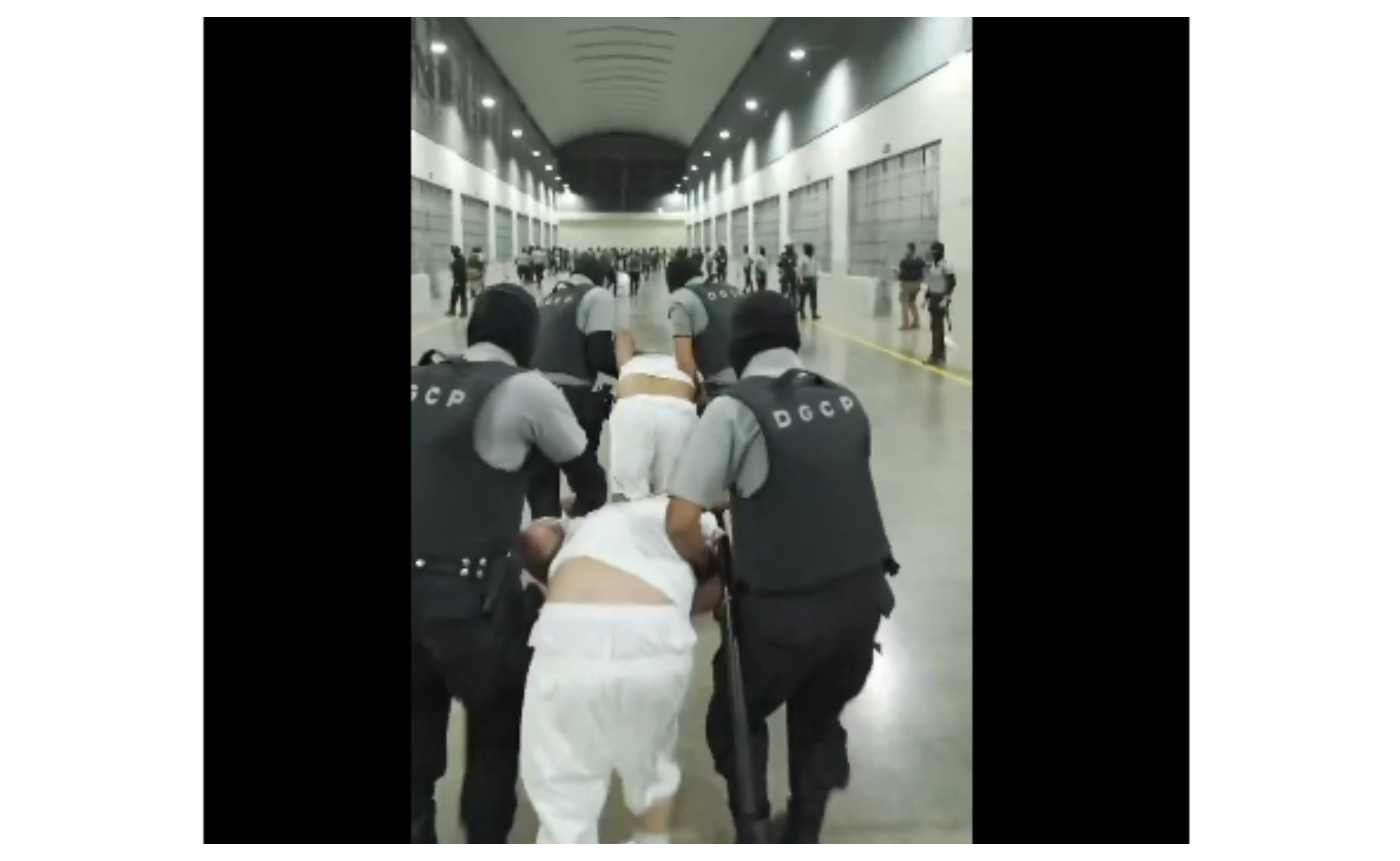

Este mismo esquema, de incremento de gastos se ha visto reflejado en las cuentas de Acciona Energía, lo que nos faltaba. La compañía que tiene como CEO a Rafael Mateo no sólo ha disminuido sus ingresos sino que además ha aumentado sus gastos, un desastre. Agárrense, gastar más y ganar menos.

Como conclusión, tal y como nos ponía en antecedentes el mercado, tanto Acciona como Acciona Energía han obtenido un ebitda inferior en el primer semestre, es decir, generan menos recursos. Nos puede engañar el elevado incremento de un período a otro del resultado neto atribuible de Acciona, pero esta evolución positiva se ha generado por operaciones extraordinarias no recurrentes y no por generación de negocio, lo que no tiene viabilidad en el largo plazo.