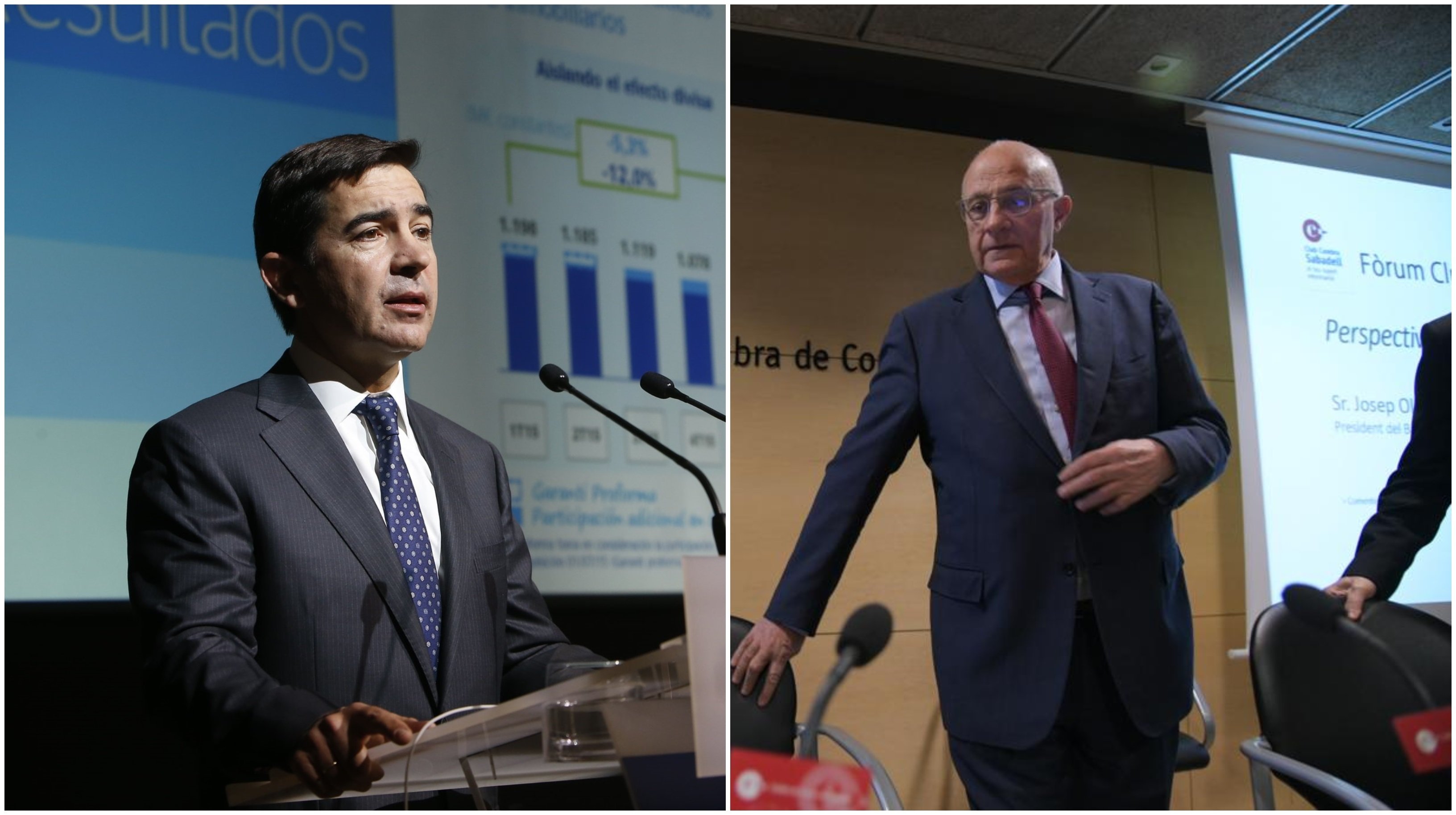

Llegados a este punto, Carlos Torres, presidente del BBVA, sólo tiene dos opciones: o mejorar la oferta por el Sabadell o retirar la OPA. Más concretamente, si no aumenta la oferta en un 15% en efectivo, la operación fracasará. De momento, el mensaje del presidente del BBVA no ha variado y continúa intacto: no hay margen de mejora.

El caso es que el principal banco de inversión español cifra la rentabilidad actual de la oferta en un 0,8%, tras la pérdida de valor del BBVA, fundamentalmente por México, su principal mercado. Además, según Alantra, las posibilidades de que la CNMC haga descarrilar la operación no son, precisamente, bajas.

En esta línea, como no podía ser de otra manera, se manifestó este lunes César González-Bueno, consejero delegado del Sabadell. “Desde que se hizo pública la oferta, nuestra acción ha crecido un 8%, acorde con el resto del mercado financiero, mientras que la de BBVA ha caído un 15%, culpa del mercado mexicano, tan importante en sus cuentas”, afirmó durante su intervención en el VII Foro de Banca organizado por El Economista. Así, la prima inicial del 30% se ha reducido a un escueto 2,49% (al cierre de este lunes), algo habitual cuando se llega al final de una OPA, pero no es el caso: estamos todavía en los primeros compases del proceso que podría extenderse hasta el primer trimestre de 2025.

El CEO del Sabadell incidió en la merma de competencia si finalmente el BBVA se sale con la suya. Y es que, según él, 1 de cada 2 pymes son del Sabadell y lo que importa no es la cuota de mercado sino la de cliente. Cada pyme se financia, de media, con cuatro bancos y sería una merma de la competitividad si se reducen a tres. Tanto a las empresas como a los bancos les interesa diversificar. A las primeras, las líneas de financiación y a los segundos, los riesgos asociados al negocio bancario.

González-Bueno fue muy duro con el BBVA -en la misma mesa de debate estaba el CEO de España, Peio Belausteguigoitia- al que acusó de no aportar toda la información necesaria. “Lo que no estamos viendo es transparencia para los accionistas a la hora de tomar la decisión y la echamos de menos”, señaló. Falta de claridad en cuanto a los ahorros de costes, el impacto en capital si no hay fusión, etc.

Belausteguigoitia, por su parte, argumentó que el mercado financiero español ha sido, es y seguirá siendo muy competitivo y que lo importante no es el número de entidades. De hecho, la competitividad del sector no ha mermado tras la gran consolidación que ha reducido drásticamente el número de bancos en nuestro país. Sea como fuere, recordó que la última palabra sobre la OPA la tienen los accionistas del Sabadell, que son los propietarios.