Cepsa ha logrado salir de pérdidas, tanto en el segundo trimestre como en el conjunto del primer semestre, olvidando así el impacto negativo del impuestazo energético. Y es que ha logrado un resultado neto IFRS (es decir, según las Normas Internacionales de Información Financiera) de 168 millones de euros hasta junio y reduce deuda, al mismo tiempo que han crecido las inversiones... y tiene menos activos al vender los que tenía de Exploración y Producción en Abu Dabi, Colombia y Perú.

A la petrolera, propiedad en un 61,5% del fondo soberano de Abu Dabi -Mubadala- y en un 38,5% del fondo de inversión estadounidense The Carlyle Group, no le ha pasado factura el giro verde de la venta de activos de Exploración y Producción. Asimismo, se ha beneficiado de unas favorables condiciones de mercado y de un mayor margen de refino, así como de mayor producción en sus refinerías, y mayores ventas de gas natural y de productos químicos, pudiendo compensar la menor producción y ventas de crudo, así como el descenso en la comercialización de combustibles en España debido “a los elevados niveles de volúmenes fraudulentos vendidos”, ha explicado el CEO, el neerlandés Marteen Wetselaar.

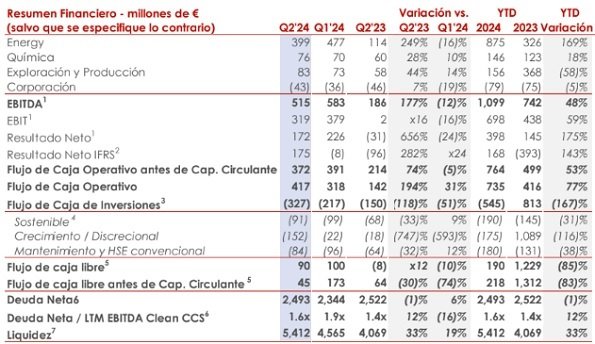

Cepsa ha disparado su resultado bruto de explotación (ebitda) un 48% hasta junio, pasando de 742 millones a 1.099 millones. En esto ha contribuido bastante la fuerte mejora (+169%) en el negocio de Energía (Energy Parks -el nuevo nombre que reciben ahora las refinerías al haber ampliado su actividad a la producción de biocombustibles-, Commercial & Clean Energies, y Mobility & New Commerce), hasta 875 millones, y que ha permitido compensar con creces la menor aportación semestral de Exploración y Producción (-58%, a 156 millones) por la venta de activos, pese a la mejora en el segundo trimestre por la reanudación de la producción en el yacimiento de RKF (Argelia). Además, el negocio de Química ha contribuido con 146 millones (+18%), por las mayores ventas y la mayor producción de productos químicos, así como a una fuerte recuperación de volúmenes en Europa. Eso sí, en el segundo trimestre la cifra de ebitda ha sido de 515 millones, un 177% superior a la del mismo periodo de 2023, pero ligeramente menor a la del primer trimestre de este año (583 millones).

[reñated:2]

El resultado neto IFRS ha dejado el terreno negativo, por fin, algo que estuvo muy cerca de lograr entre enero y marzo. En concreto, ha pasado de unos números rojos de 393 millones a un beneficio de 168 millones en el primer semestre. En cuanto a la evolución trimestral, entre abril y junio, ha ganado 175 millones, frente a las pérdidas de 8 millones registradas entre enero y marzo, y las de 96 millones del segundo trimestre de 2023. No hay que olvidar que el impuestazo energético que el Gobierno quiere convertir en permanente (de hecho, lo ha computado en el techo de gasto aprobado por el Gobierno para enviarlo a Bruselas y que fue rechazado por el Pleno del Congreso la pasada semana) y que ahora se liquida en dos pagos -uno ya abonado en febrero y otro lo hará en septiembre-. En el caso de Cepsa, dicho impuestazo le supuso un primer tramo de 122 millones correspondiente a 2023 (año en el que tuvo unos números rojos de 233 millones) y su mal diseño (recuerden que grava ingresos en lugar de beneficios) continúa afectando negativamente a su resultado financiero. Eso sí, dicho impuestazo es una parte relativamente pequeña del total de contribución fiscal del primer semestre, que se ha situado en 2.077 millones.

La petrolera que dirige Wetselaar ha logrado reducir levemente (-1%) la deuda neta, pasando de 2.522 millones a 2.493 millones, cifra que supera la registrada por la portuguesa Galp (1.200 millones), pero no la de otros colegas de sector, como la española Repsol (4.595 millones), la italiana Eni (12.113 millones) o la mexicana Pemex (91.734 millones). Todo ello, pese a mayores inversiones: el flujo de caja de inversiones (tanto orgánicas como inorgánicas) ha ascendido a 545 millones, incluyendo la compra de las estaciones de servicio low cost Ballenoil, que se desconoce a cuánto ascendió, aunque según fuentes del sector no fue una operación barata. Además, no hay que perder de vista que el flujo de caja de las operaciones ha crecido de 416 millones a 735 millones, y la petrolera presume de que supone “una sólida capacidad de generación de caja”, incluso tras la desinversión de activos de Exploración y Producción en Abu Dabi el año anterior.