Engie no ha sufrido por los menores precios energéticos en el primer trimestre, gracias a su apuesta por muchas tecnologías (incluida la nuclear, que tanto odia Teresa Ribera). Y es que ha subido sus ingresos y el resultado bruto de explotación (ebitda), y ha bajado algo su elevada deuda, por tanto una mejor evolución de la que tuvo en 2022 donde se vio afectada por deterioros, Nordstream 2 y provisiones nucleares.

La energética, que es propiedad en 23,6% del Estado francés, trabaja con el gobierno belga para ampliar 10 años la vida útil de dos de sus siete reactores nucleares, hasta 2035 por la crisis de seguridad energética y de precios que vivimos desde la guerra en Ucrania, dejando a un lado la fecha de cierre anteriormente prevista (2025). La vicepresidenta ecológica española debería tomar buena nota de ello, pero por ahora se niega… y parece que nada cambiará con la revisión del actual Plan Nacional Integrado de Energía y Clima (PNIEC) -que incluye el cierre de cuatro de los siete reactores españoles-… y menos siendo año electoral, por lo que la central de Almaraz podría darse por perdida. Un tremendo error en la política energética de España, que insiste en prescindir de una energía que aporta el 20% de la electricidad, de forma estable y ¡sin emitir CO2!

La deuda ha pasado de 40.000 millones a 37.000 millones, pero sigue siendo elevada y está en línea con la capitalización bursátil (36.280 millones)

Engie espera cerrar el acuerdo con el gobierno belga antes del próximo 30 de junio, con el que creará una estructura legal para que los dos reactores que prorrogarán su vida útil sean propiedad a partes iguales de ambos, se constituirá un modelo económico con una distribución equilibrada de riesgos y un acuerdo de desarrollo conjunto. Engie tiene su origen en la primera mitad del siglo XIX y en su historia más reciente, destaca el acuerdo de fusión entre Gaz de France y Suez en 2007, dando lugar a GDF Suez, nombre que cambiaría en 2015 para ser sólo Engie, y en los últimos años ha ido vendiendo parte de sus negocios, entre otros: su 29,9% de Suez a Veolia, Equans (filial de servicios técnicos) al grupo industrial Bouygues y su 24,6% de la empresa especializada en sistemas de transporte de gas Gaztransport & Technigaz (GTT).

La energética francesa tenía fama de gran gasera y ahora es uno de los actores de la transición ecológica europea, al crecer en renovables y defender la electrificación, la descarbonización del gas e incluso el trabajo con la ruina del hidrógeno verde. Precisamente, por su gran diversificación de tecnologías y negocios (suministro eléctrico, soluciones de energía, redes, generación térmica -gas y carbón-, renovables -hidráulica, eólica (terrestre y marina), solar (incluido autoconsumo) y biomasa-, sistemas de almacenamiento en baterías, etc.), ha sorteado bastante bien el primer trimestre, pero no ha detallado la evolución del beneficio neto, algo que habitual en las empresas francesas que sólo suelen dar datos de ingresos en sus cifras del primer y del tercer trimestre. Además, hace unos meses, su CEO, Catherine MacGregor, refirió que les gustaba el mercado español, pero pidió más seguridad jurídica, algo que han hecho otros muchos directivos energéticos (Ignacio S. Galán y Antonio Brufau, entre ellos).

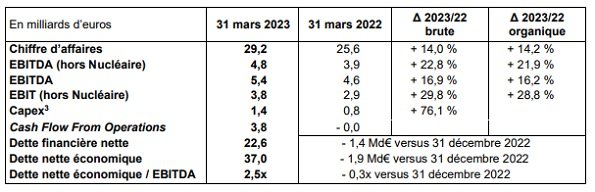

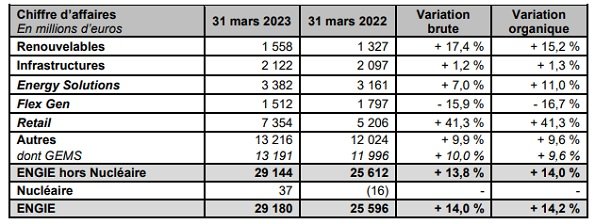

Engie ha aumentado su facturación un 14%, a 29.200 millones de euros. Destaca la aportación de 13.216 millones (+9,9%) de Otros negocios -que incluye electricidad, gas natural y servicios energéticos-, o la de 7.354 millones (+41,3%) del negocio minorista por los precios.

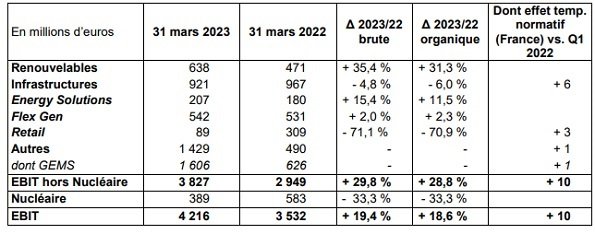

Por su parte, el ebitda ha crecido un 22,8% a 3.900 millones, sin incluir la nuclear; y un 21,9%, hasta 5.400 millones, contando la nuclear, siendo 800 millones superior a la de hace un año. Y el beneficio operativo (ebit) ha aumentado un 19,4%, a 4.216 millones, destacando las aportaciones de: Otros negocios (1.429 millones, casi tres veces más), infraestructuras (921 millones, un 4,8% menos, por los menores volúmenes distribuidos y los mayores precios en el transporte de gas en Alemania), y renovables (638 millones, un 35,4% más por mejora de la hidroelectricidad y nuevas instalaciones). Claro que el ebit de la nuclear cayó un 33,3%, a 389 millones, por la bajada de volúmenes y el impacto del tope de la renta inframarginal.

Por último, señalar el descenso de la deuda, que ha pasado de 40.000 millones a 37.000 millones, pero sigue siendo elevada y está en línea con la capitalización bursátil (36.280 millones).