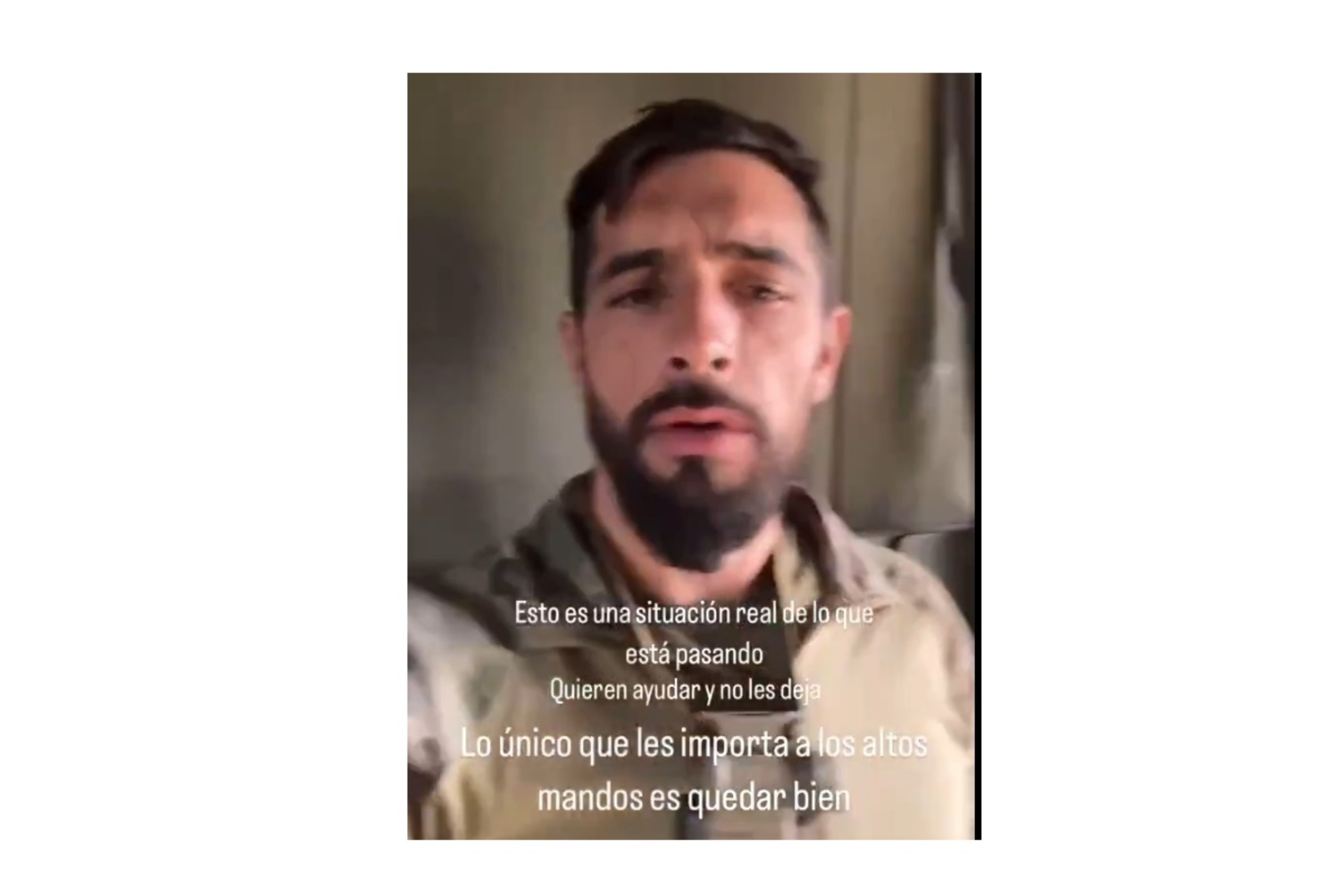

La Presidenta Esther Alcocer Koplowitz y el consejero delegado, Pablo Colio

Los resultados de FCC al cierre del tercer trimestre de este año pueden considerarse como estables, a pesar de la reducción de los mismos en un 6,9% como efectos de los importantes resultados no recurrentes que cosechó en los nueve primeros meses de 2021. Así a 30.09.22 ha publicado 3.548 millones de euros (resultado atribuible al grupo) frente a los 3.226 millones de euros a igual fecha de 2021. Veamos por qué decimos que son estables.

La compañía tiene como principales accionistas a Carlos Slim (81,205% mediante Control Empresarial de Capitales y otra participación personal indirecta); el cofundador de Microsoft, multimillonario, filántropo y hombre del Nuevo Orden Mundial, Bill Gates (5,736%); y Esther Koplowitz (4,573%). FCC está controlado por Slim y presidido por Esther Alcocer Koplowitz. Recordemos que FCC en 2021 comenzaba a recuperarse del impacto de la pandemia y duplica el beneficio, y en el primer trimestre de 2022, recibía una de cal y otra de arena: reducía un 38,8% su beneficio (85,1 millones de euros), pero ingresaba un 10,2% más, algo que parece que se está convirtiendo en tónica general.

Los ingresos crecen un 13,9% respecto del mismo periodo del año anterior, crecimiento que puede parecer fuerte pero ¡ay, la maldita inflación! La comparativa de las cifras entre ejercicios comienza a estar muy sesgada por culpa del fuerte crecimiento de los precios: un 8,9% en España a septiembre. Así, el análisis del crecimiento de los ingresos por áreas geográficas se hace imprescindible, dados los distintos índices de variación de precios.

En España los ingresos, que representan el 56% del total, han crecido sólo un 7,4%. En el Reino Unido, que representan un 14% del total, han subido apenas un 8,3%, también menos que la inflación: 10,1%. El 30% restante de los ingresos se han incrementado en un 23%, pero no es posible conocer la inflación media ponderada de los distintos territorios. Así que no se puede concluir, pero parece que sí podemos afirmar que el crecimiento no es para tanto, si es que lo es en términos reales.

El parecido crecimiento de los ingresos y del EBITDA nos muestra que la sociedad está más o menos repercutiendo el incremento de precios que está sufriendo, lo que hoy en día es una buena noticia.

Tampoco es que el EBITDA haya subido tanto, dada la inflación alta que padecemos: 15,4%. Y esto se nota en la relación de la deuda neta con el EBITDA, sobre todo en un ejercicio que la misma ha crecido un 10%, lo que parece elevado, salvo por los procesos de inversión que ha llevado a cabo el grupo en Georgia. Así la capacidad de devolución de la deuda se ha deteriorado en los últimos doce meses desde un 3,95 veces deuda neta/EBITDA a 3,77 veces.

Su patrimonio neto aumenta un 14,4%, más que la deuda neta cómo hemos visto antes, lo que nos está mostrando que las incorporaciones de nuevas sociedades al grupo no están siendo con mucho apalancamiento siempre que no consideremos los minoritarios como tal. Esto puede ser la de arena, tras la conclusión del párrafo anterior: el EBITDA se deteriora en términos relativos.

El mercado no se ha tomado los resultados con mucha alegría y en una mañana en que el IBEX-35 subía un 1%, la acción lo hacía en un 0,75%.

Esperamos a los resultados de cierre del ejercicio, y a su mayor información, para ver si es estabilidad o atonía. En cualquier caso, el incremento de la cartera de pedidos en un 32% es una buena noticia (pero no tanto, que la inflación está disparada).